آموزش سرمایه گذاری در ارز دیجیتال

در این راهنما قصد داریم چگونگی سرمایهگذاری در بازار ارزهای دیجیتال (ارزهای رمزنگاری شده) را توضیح دهیم.

اما واقعا چرا باید در بازار ارزهای دیجیتال سرمایهگذاری کرد؟ کدام ارز دیجیتال برای خرید مناسب است؟ از کجا میتوانید ارز دیجیتال را بخرید و چگونه باید آنها را نگهداری کنید؟

ما در این مطلب جامع از سایت بورسینس قصد داریم به این سوالات ضروری که برای همه افراد در ابتدای کار مطرح میشود پاسخ دهیم.

سلب مسئولیت: ما مشاور سرمایهگذاری نیستیم و این راهنما را صرفا جهت آموزش و اطلاعرسانی در حوزه ارزهای دیجیتال تهیه کردهایم. بنابراین نباید این اطلاعات را به عنوان مشاوره تلقی کنید. هر تصمیمی که میگیرید و هر عملی که انجام میدهید مسئولیت آن بر عهده شماست.

اگر هنوز در حال خواندن این راهنما هستید، به احتمال قوی از قبل نسبت به سرمایه گذاری در ارزهای دیجیتال علاقهمند بودهاید.

ارزهای دیجیتال مانند بیتکوین و اتریوم که به ارزهای رمزنگاری شده یا رمزارز نیز شهرت دارند، بدون شک در حال حاضر یکی از داغترین مباحث و بازارها برای سرمایهگذاری هستند.

این ارزها که به راحتی به یکدیگر قابل تبدیل هستند این وعده را میدهند که در آینده به پول غیرقابل دستکاری و ارز رایج دنیا بدل خواهند شد. طرفداران این ارزها، آیندهای را میبینند که در آن، ارزهایی مانند بیتکوین و اتریوم جایگزین مناسبی برای دلار، یورو و… هستند و میتوانند نقش تعیینکنندهای در آینده دنیا داشته باشند.

نگهداری بیتکوین، به معنای حضور در این ماجرا جویی است. اگر بیتکوین یا ارز دیگری بتواند جایگزین ذخایر پولی در بانکهای مرکزی شود یا اینکه یک ارز غالب در تبادلات بینالمللی گردد، ارزش بیتکوین بسیار بیشتر از 50 یا 60 هزار دلار خواهد شد.

بازدهی

سرمایهگذاران در ارزهای دیجیتال به طور شگفتانگیزی موفق بودهاند. در ادامه به سه نمودار که قیمت بیتکوین، اتریوم و کل ارزهای دیجیتال را نشان میدهد توجه کنید:

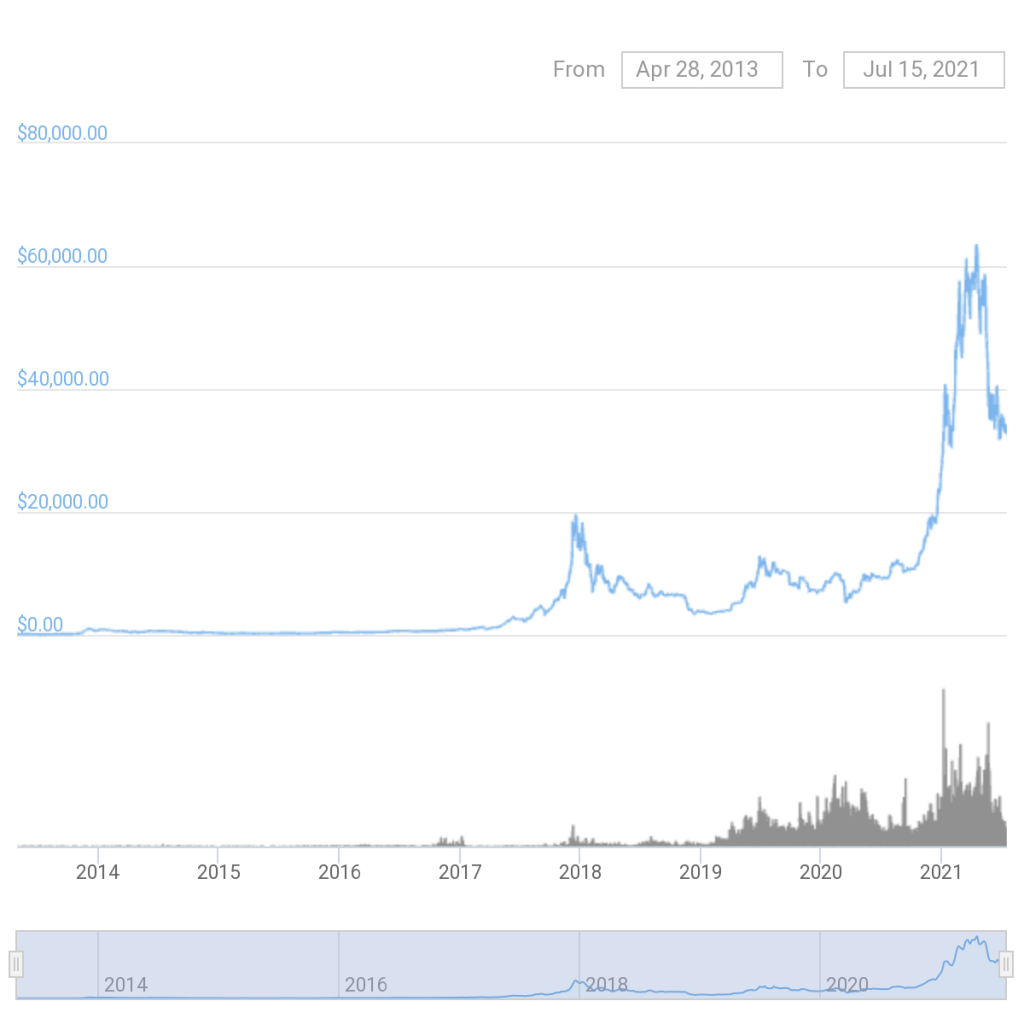

نمودار قیمت بیتکوین

از سال 2013 ارزش بیتکوین حداقل 50000 درصد افزایش یافته است.

البته نوسانات زیادی را نیز در قیمت بازار شاهد بودیم.

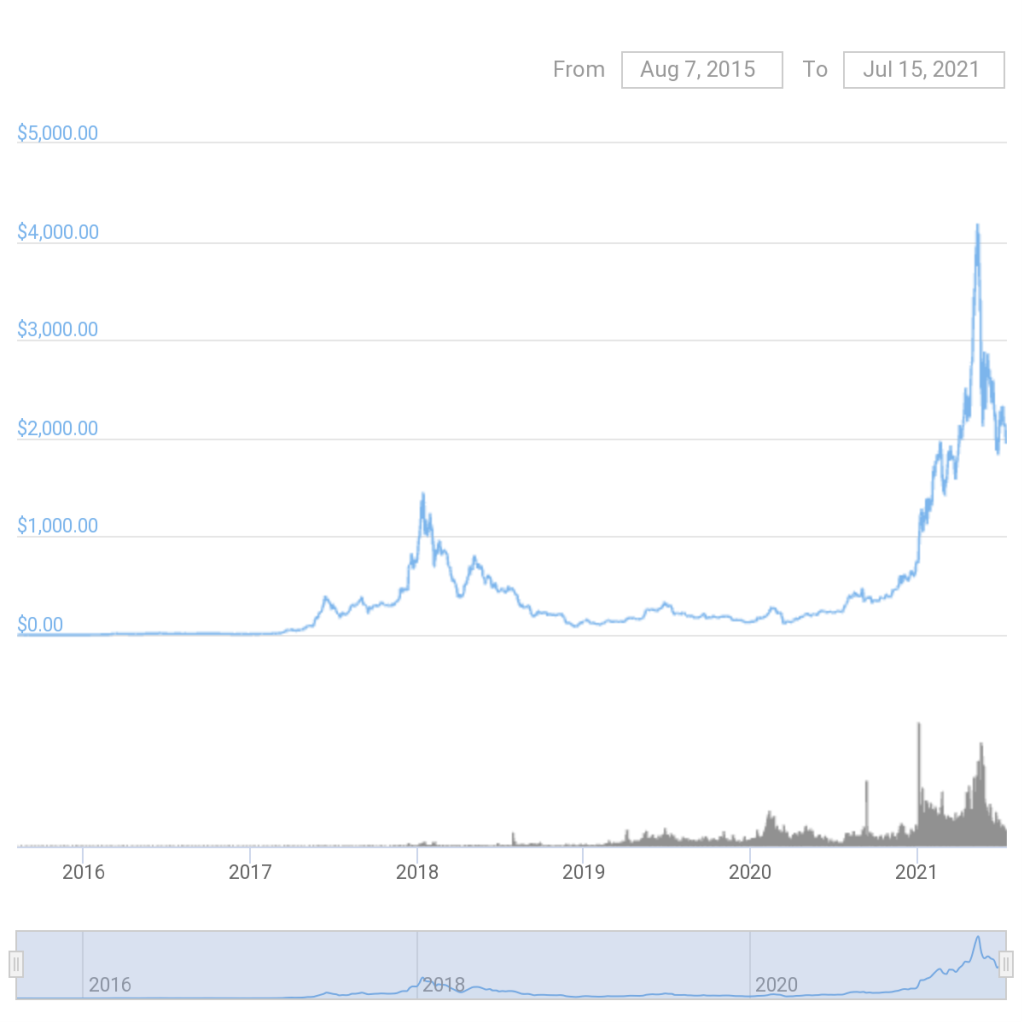

اما در مورد اتریوم، از سال 2015 ارزش اتریوم از زیر 50 سنت (0.5 دلار) به بیش از 4000 دلار در سال 2021 رسید.

اتریوم نیز در این مسیر شاهد نوسانات بسیار زیاد بود.

اگر بخواهیم کل ارزش بازار ارزهای رمزنگاری شده را بررسی کنیم، ارزش کل بازار از اواخر آوریل 2013 تا اواسط سال 2021 از حدود 1.5 میلیارد دلار به بیش از 2600 میلیارد دلار رسید.

اما وقتی به این رشدها نگاه میکنیم، با خود میگوییم آیا میتوان به چنین رشدهای عجیب و غریبی اطمینان کرد؟ آیا حباب به وجود نیامده است؟

درست است که اگر در زمان مناسب در این ارزها سرمایهگذاری کرده بودید الان ثروت زیادی داشتید اما اگر پتانسیل این بازار را در نظر بگیرید و چشم انداز شما نسبت به این ارزها مثبت باشد، امروز نیز شاید برای شروع سرمایه گذاری در این ارزها دیر نشده باشد.

در ادامه توضیح میدهیم چگونه میتوانید این ارزها را بخرید، آنها را نگهداری کنید و یک پرتفوی (سبد دارایی) از ارزهای رمزنگاری شده تشکیل دهید.

باید در نظر داشته باشید که ارزهای دیجیتال یک سرمایه گذاری معمولی نیستند.

نوسانات بازار رمزارزها از هر بازار دیگری بیشتر است. هنوز قوانین آن واضح و مشخص نیست و ریسک این وجود دارد که دولت این ارزها را ممنوع کند، صرافی هک شود یا اینکه به هر دلیلی دسترسیتان به کیف پول ارز را از دست بدهید. بنابراین سرمایه گذاری در ارزهای دیجیتال بسیار پرریسک است.

به همین خاطر اگر قصد آموزش سرمایه گذاری در ارز دیجیتال را دارید، فقط باید آن مقدار از سرمایهتان که حتی اگر کاملا از بین برود هیچ خللی در زندگی شما ایجاد نمیشود را در این زمینه سرمایه گذاری کنید.

دلایل سرمایه گذاری در ارزهای رمزنگاری شده

علاوه بر توضیحاتی که در این مطلب از بورسینس خدمت شما ارائه کردیم، سه دلیل عمده برای سرمایه گذاری در ارزهای دیجیتال وجود دارد.

اول اینکه شما با اینکار از کاهش ارزش پولتان در مقابل تورم جلوگیری میکنید.

دوم، شاید به این ارزها اعتقاد دارید و دیدگاه شما این است که این ارزها میتوانند دنیا را به جای بهتری برای زندگی تبدیل کنند.

سوم، به خاطر اینکه شما تکنولوژی را درک میکنید و به آن علاقه دارید.

با این وجود، یک اشتباه برای سرمایه گذاری در ارزهای دیجیتال وجود دارد: اینکه تحت تاثیر جو بازار یا رشد بالای این ارزها قرار گیرید و ترس از دست دادن سود باعث شود مقادیر زیادی از یک ارز را در اوج قیمت خریداری کنید تا به این ترتیب در مدت کوتاهی به پول زیادی برسید و همه این کارها را در حالی انجام میدهید که هیچ شناختی از ارزهای رمزپایه ندارید. این یک اشتباه بسیار خطرناک است و نباید مرتکب آن شوید.

کدام ارز دیجیتال را بخریم؟ (ساخت پرتفوی یا سبد دارایی)

اولین ارز رمزنگاری شده بیتکوین بود.

تا اواخر سال 2016 غیر از بیتکوین ارز خاص و بزرگ دیگری وجود نداشت. اگر میخواستید در ارزهای دیجیتال سرمایهگذاری کنید، بیتکوین میخریدید.

سایر ارزهای دیجیتال (که با نام آلتکوین شناخته میشوند) در آن زمان فقط مانند سهام کمارزش بودند که در یک بازار غیرشفاف معامله میشدند و صرفا ابزاری برای Pump و Dump بودند (افزایش مصنوعی قیمت و سپس فروش آن).

اما این وضعیت پایدار نماند. گرچه بیتکوین همچنان سردمدار ارزهای دیجیتال است ولی از سال 2017 سهم بازار آن از کل بازار ارزهای دیجیتال از 90 درصد به زیر 40 درصد رسیده است.

بسیاری از مردم از این رویداد اطلاع یافتند، زیرا شاهد پرطرفدار شدن اتریوم و مشکلاتی مانند اندازه بلاک در شبکه بیتکوین بودند. این موضوع نشان میدهد که همیشه باید چشمانتان باز باشد و ببینید که مردم به سمت کدام ارز میروند.

اگر قصد سرمایهگذاری در ارزهای دیجیتال را دارید، بیتکوین به عنوان یک دارایی پیشفرض در اکثر سبدها وجود دارد ولی شاید به عنوان مهمترین دارایی مطرح نباشد. در یک سبد که به خوبی چیده شده است، سایر ارزها مانند این موارد نیز احتمالا به چشم میخورد:

- اتریوم

- Uniswap

- Filecoin

- Aave

- و….

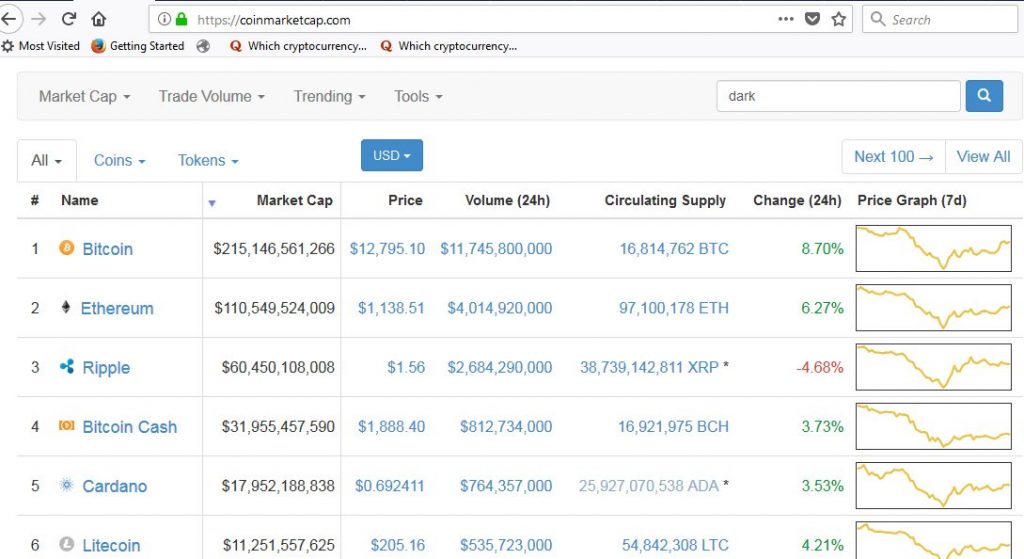

میتوانید سایر ارزهای رمزنگاری شده را در سایت Coinmarketcap.com مشاهده کنید.

مطلب مرتبط: راهنمای سایت coinmarketcap را اینجا بخوانید

ارزش بازار ارز (market capital) به معنای ارزش کل یک ارز دیجیتال است که معمولا به دلار آمریکا سنجیده میشود. ارزش بازار، یک معیار کامل و بینقص برای سنجش نیست ولی میتوان گفت در حال حاضر معیاری است که میتوانیم ارزش یک ارز دیجیتال را با آن بسنجیم.

اگر قصد دارید که یک سبد دارایی خوب داشته باشید، بهتر است در مورد ارزها تحقیق کنید. سایت آنها را بخوانید و ببینید که چشمانداز کدام ارز را مثبت میبینید (مخصوصا اگر در زمینه فعالیت آن ارز سررشته داشته باشید) و تصمیم بگیرید کدام ارز را قصد دارید خریداری کنید.

ارزها معمولا ویژگی خاص خودشان را دارند. به طور مثال ارزهایی که با خصوصی بودن و حریم شخصی شناخته میشوند شامل Dash و Monero و Zcash هستند.

برخی دیگر از ارزها بر پایه شبکه اتریوم ایجاد شدهاند مانند Chainlink و…

ارزهای دیگری مانند ریپل یا NEM مانند بیتکوین غیرمتمرکز نیستند ولی از طرف دیگر ویژگیهای دیگری دارند که آنها را خاص میکند.

بازار ارزهای دیجیتال علاوه بر رونق زیاد، دارای ساختاری پیچیده است به این دلیل که معمولا صدها فرصت سرمایهگذاری میبینید که میتوانید از آنها سود کسب کنید (یا ضرر سنگین متحمل شوید). ارزهای جدید هر روز وارد بازار میشود و ارزهای دیگری از بین میروند. هر روز ارزهای زیادی به شدت سقوط میکنند و در سمت دیگر ارزهای دیگر به میزان زیادی رشد میکنند.

با این حال اگر قصد خرید آلتکوینها را داشته باشید، قوانینی وجود دارد که میتوان با آن، ارز خوب را از ارز بد تشخیص داد.

نکته: به هر ارزی غیر از بیتکوین، آلتکوین گفته میشود. امروزه این اصطلاح کاربرد کمتری دارد زیرا تعداد ارزها به شدت افزایش یافته است و هزاران آلتکوین وجود دارد.

ارزهای خوب، یک چشمانداز شفاف، تیم توسعه فعال و یک جامعه از کاربران مشتاق دارند. اما ارزهای بد، غیرشفاف هستند، مزایای مبهم فنی که هیچ توضیحی درباره آن ارائه نشده را تبلیغ میکنند و جامعه کاربران آنها از افرادی تشکیل شده که صرفا به هر قیمتی هدف و قصدشان پر کردن جیب خودشان است.

از جمله ارزهایی که باید از آنها دوری کنید، ارزهایی هستند که با سیستم زیرمجموعهگیری چندسطحی (MLM) کار میکنند و افرادی را که شناختی از این بازار ندارند هدف میگیرند و اغلب ادعایشان این است که قصد دارند بیتکوین بعدی شوند!

چگونه ارز دیجیتال بخریم؟

چندسال پیش اگر قصد داشتید ارز دیجیتال خریداری کنید، چندان کار آسانی در پیش نداشتید ولی الان، گزینههای زیادی در قالب صرافیها و پلتفرمهای معاملاتی در پیش روی شماست.

برای خرید ارزهای دیجیتال، باید از خرید اتریوم یا خرید بیتکوین شروع کنید، زیرا با خرید این دو ارز است که میتوانید آنها را به راحتی به سایر ارزها تبدیل کنید. به عبارتی ابتدا بیتکوین یا اتریوم را خریداری میکنید سپس آنرا وارد صرافیها کرده و به سایر ارزها تبدیل میکنید.

برای خرید بیتکوین و استفاده از کیفپولهای رایج، مطالب زیر را بخوانید:

1 – آموزش مقدماتی بیتکوین (ساخت کیف پول و روش ارسال و دریافت)

2 – روش خرید و فروش بیتکوین با کارت بانکی شتاب

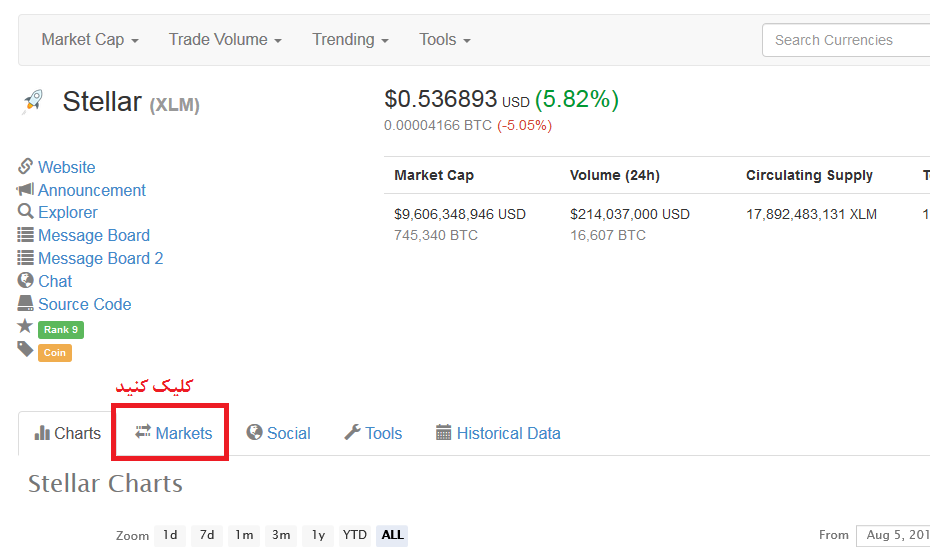

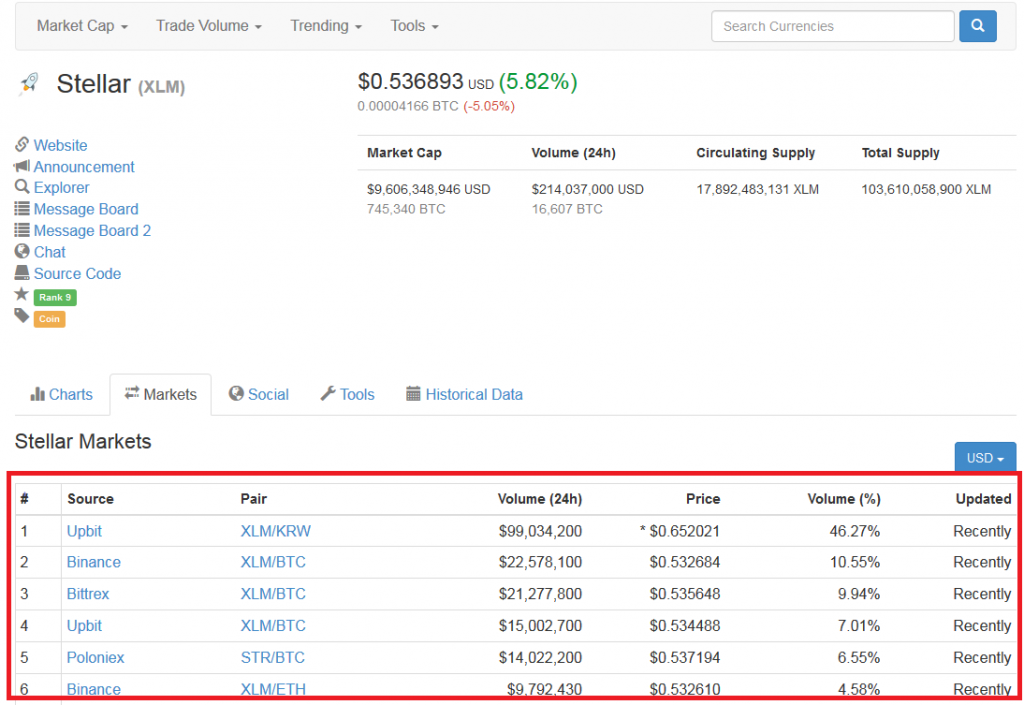

پس از خرید بیتکوین در صورتی که قصد دارید یک ارز دیگر (آلتکوین) را خریداری کنید باید ابتدا ببینید این ارز در کدام صرافی معامله میشود. برای تشخیص اینکه ارز موردنظرتان در کدام صرافی قابل خرید است، کافیست در سایت coinmarketcap.com روی نام ارز کلیک کنید. (اگر ارز موردنظر در بین 100 ارز برتر صفحه اول نیست، در فیلد جستجو نام آنرا جستجو نمایید)

با کلیک روی نام ارز، به صفحه مشاهده نمودار و مشخصات آن ارز وارد خواهید شد.

سپس روی تب Markets کلیک کنید (مطابق شکل زیر)

پس از آن لیست صرافیهایی که ارز موردنظر در آن خرید و فروش میشود را خواهید دید.

به طور مثال ارز Stellar در صرافیهایی که در شکل زیر مشخص است معامله میشود. قیمت معامله در هر صرافی نیز روبروی آن مشخص است.

نکته خیلی مهم: بسیاری از صرافیهای خارجی اجازه فعالیت به ایرانیان را نمیدهند. قبلا از هرگونه اقدام برای ثبتنام و واریز ارز به سایتهای خارجی، درباره اعتبار و قوانین افتتاح حساب و برداشت در آنها تحقیق کنید.

برای اینکه با نحوه خرید در صرافیهای مختلف آشنا شوید ما آموزش کار با چند سایت و اکسچنجر را خدمت شما آموزش دادهایم:

1 – روش خرید و فروش ارز دیجیتال در صرافی Binance

2 – صرافی خارجی برای خرید و فروش ارز دیجیتال از ایران

در صورتی که ارز شما در صرافی فوق (2) وجود نداشت، میتوانید لیست صرافیها را در این صفحه ببینید.

معمولا خرید بیتکوین به آسانی انجام میشود. اینکه از کدام صرافی استفاده کنیم، همانطور که عرض کردیم بستگی به این دارد که ارز موردنیاز شما در کدام صرافی معامله میشود. باید به این نکته توجه کنید که صرافی مدنظرتان برای ما ایرانیان تحریم نباشد و افتتاح حساب در آن باعث نشود که حسابتان را مسدود کنند.

صرافیهایی که خدمت شما در این صفحه معرفی شده تاکنون مشکلی با ایرانیان نداشتهاند و از طرفی حجم نقدیندگی در آنها زیاد است و مشکلی از بابت خرید و فروشهای سنگین و پرحجم نخواهید داشت.

چه زمانی برای خرید ارز مناسب است؟

هیچ قانون کلی و عمومی برای اینکه زمان مناسب خرید ارزهای رمزنگاری شده را تشخیص دهیم وجود ندارد. قیمت این ارزها با توجه به عرضه و تقاضا رشد یا افت میکند. اما باید در نظر داشته باشید زمانی که بازار هیجانی است و قیمت ارز در اوج خود قرار دارد اقدام به خرید نکنید و همینطور زمانی که قیمت یک ارز به شدت در حال سقوط است شاید خرید آن ارز عاقلانه نباشد (گاهی اوقات دلیل مهمی وجود دارد که قیمت به این شدت در حال ریزش است)

بهترین زمان برای خرید، زمانیست که قیمت در سطح پایینتر تثبیت شده است.

هنر معاملهگر است که تشخیص دهد چه زمانی ارز در وضعیت حبابی قرار دارد و چه زمانی قیمت به کف خود رسیده است. گرچه خرید ارز در کف قیمت بسیار مشکل است و نمیتوان کفها و سقفهای قیمت را به راحتی تشخیص داد.

گاهی اوقات یک ارز فراتر از تصور رشد میکند و همه فکر میکنند که در سقف قیمت قرار دارد ولی باز هم ارز رشد بیشتری را تجربه میکند و به قیمتهای بالاتر میرسد. بنابراین نباید با یک پیشزمینه فکری ثابت به بازار نگاه کرد و امکان وقوع هراتفاقی وجود دارد.

به طور مثال وقتی قیمت بیتکوین به 30000 دلار رسید، همه تصور میکردند قیمت به شدت بالا رفته و بعید است که رشد بیشتری داشته باشد ولی بعد دیدیم که قیمت حتی به 60000 دلار هم رسید. بعد از این بود که همه متوجه شدند قیمت 30000 دلار در واقع فرصت خوبی برای خرید بوده است.

دو نکته مهم برای زمانبندی خرید ارزهای رمزنگاری شده در نظر داشته باشید:

1 – حباب قیمت ارزهای رمزنگاری شده را با حباب در بازارهای مالی مقایسه نکنید.

افزایش 10 درصدی قیمت یک ارز در روز، حباب محسوب نمیشود و یک اتفاق عادی در بازار ارزهای رمزنگاری شده است. اما رشد 100 درصدی در یک روز میتواند حباب باشد، گرچه هیچ تضمینی وجود ندارد که قیمت بیشتر از آن رشد نکند!

2 – زمانی را برای مشاهده قیمتها و رفتار بازار اختصاص دهید.

فقط به خاطر اینکه یک کاهش قیمت جزئی رخ داده اقدام به خرید نکنید. شاید کاهش قیمت همچنان ادامه یابد. به دلیل اینکه میترسید سود بزرگی را از دست دهید اقدام به خرید نکنید، فقط نظارهگر بازار باشید، اطلاعاتتان را بالا ببرید و زمانی که فکر میکنید مناسب است دست به خرید بزنید.

از طرف دیگر، زود دست به فروش نزنید، ارزی که در حال رشد است را نگهدارید و یا اینکه وقتی به سود رسیدید بخشی از آن را بفروشید و بخش دیگری را نگهداری کنید. شاید رالی صعودی به تازگی آغاز شده باشد.

چگونه ارزهای رمزنگاری شده را نگهداری کنیم؟

پس از اینکه ارزهای دیجیتال موردنظرتان را خریداری کردید، مهمترین سوال این است که کجا آنها را نگهداری کنید. برای اینکار شما چندین گزینه دارید.

اما نکته مهم اینجاست که تا حد ممکن، ارزها را در صرافی نگهداری نکنید.

اگر شما علاوه بر بیتکوین در سایر ارزها (آلتکوینها) نیز سرمایهگذاری کردهاید باید در نظر داشته باشید که نگهداری ارز در صرافیهایی مانند Binance ریسکهایی وجود دارد. از جمله اینکه گاهی اوقات ارسال و دریافت این ارزها در صرافی به دلایل فنی مسدود شده و مجدد باز میشود.

برای ما ایرانیان خطر تحریم نیز وجود دارد و یکی از ریسکهایی است که با نگهداری ارز دیجیتال در صرافی خارجی متحمل میشوید.

علاوه بر این، صرافیهای زیادی موردحمله هکرها قرار گرفته و احتمال دزدیدن شدن مقادیر زیادی ارز و ورشکسته شدن صرافی پس از هک نیز وجود دارد. (مانند صرافی Mt. Gox که صدها میلیون دلار ارز مشتریان دزدیده شد)

بنابراین مورد اعتماد بودن یک صرافی نکته بسیار مهمی است که باید در نظر داشته باشید. اگر با تمام این توضیحات، قصد دارید ارزتان را در صرافی نگهداری کنید، باید اطلاعات کافی از صرافی بدست آورید. از جمله اینکه:

- دفتر مرکزی صرافی در کجا واقع شده است؟

- آیا صاحبان صرافی شناخته شده هستند؟

- از چه زمانی شروع به کار کردهاند؟

- در مقابل درخواست مشتریان چگونه پاسخ میدهند؟

- نظر و تجربه سایرین در مورد صرافی چیست؟

- آیا ایران را تحریم نکرده؟

- و…

این سطح از اعتماد و اطمینان، البته بسیار کم است و مخصوصا اگر شما تعداد زیادی آلتکوین در اختیار داشته باشید به سختی قابل دست یافتن است.

توصیه ما به شما: خودتان ارزها را نگهداری کنید

ویژگی انقلابی ارزهای دیجیتال این است که به فرد در مدیریت داراییاش استقلال میدهد.

برای نگهداری بسیاری از ارزها، شما به هیچکس نیازی ندارید. نیازی نیست به کسی اعتماد کنید و یا اینکه از کسی کمک بگیرید. تنها کاری که لازم است انجام دهید، دانلود و نصب یک نرمافزار روی دسکتاپ یا موبایلتان است که به عنوان کیف پول شما عمل میکند.

در صورتی که فقط بیتکوین خریده باشید، گزینههای زیادی برای نگهداری آن پیش روی شماست. از جمله کیف پول کاغذی، کیف پول سختافزاری، کیفپولهای آنلاین و دسکتاپ و موبایل. این موضوع برای برخی دیگر از ارزهای رمزنگاری شده که شناخته شده هستند نیز صدق میکند.

اما برای ارزهایی که شناخته شده نیستند، گزینهها محدود است.

باید در نظر داشته باشید، وقتی خودتان قصد دارید ارز را در کیف پول نگهداری کنید، مسئول امنیت و حفظ آن خودتان هستید. اگر کیف پول روی موبایلتان نصب باشد و موبایلتان به هردلیلی از کار بیفتد، شاید موجودی ارزتان از بین برود. اگر کامپیوتر شما ویروسی شود و فایلهای مهمی از کیف پولتان پاک شود، ممکن است کل موجودیتان را از دست بدهید.

البته خوشبختانه راهکارهایی برای پشتیبانگیری در بسیاری از کیف پولها وجود دارد.

1 – میتوانید فایل پشتیبان کیف پول را در یک فلش مموری کپی کنید و آنرا در مکان امنی نگه دارید. برخی از کیف پولها مانند Myetherwallet که یک کیف پول برای اتریوم است (و ارزهایی که بر پایه شبکه اتریوم ایجاد شدهاند را نیز پشتیبانی میکند)، فایل پشتیبان را برای دانلود به شما میدهد.

2 – پرینت گرفتن از کلید خصوصی و نگه داشتن آن بصورت آفلاین یکی از راهکارهایی است که میتواند امنیت ارز دیجیتال شما را تا حد زیادی بالا ببرد. بسیاری از کیفپولهای معتبر امکان دریافت کلید خصوصی (private key) را برای کاربران فراهم کردهاند.

3 – برخی از کیف پولها از Seed پشتیبانی میکنند. Seed در واقع عباراتی تصادفی است که معمولا 12 تا 24 کلمه است و برای بازیابی ارز مورد استفاده قرار میگیرد. به طور مثال کیف پول آنلاین Blockchain.info (که ارز بیتکوین، اتریوم و بیتکوینکش را پشتیبانی میکند) قابلیت دریافت Seed را به شما میدهد. این Seed را میتوانید پرینت بگیرید تا دیگر نگرانی از بابت از دست رفتن موجودی نداشته باشید.

اما یکی از امنترین و بهترین راهها برای نگهداری بیتکوین و سایر ارزها، کیفپولهای سختافزاری مانند کول والت، کیف پول Ledger و TREZOR هستند. این کیفپولها میتوانند کلید خصوصی را ایجاد کنند و تراکنشها را بدون اینکه کامپیوتر شما درگیر شود انجام دهند.

در کیفپولهای سختافزاری مهمترین اطلاعات کیف پول بیتکوین یعنی کلید خصوصی (private key) هیچگاه در معرض دسترسی به اینترنت قرار نمیگیرد.

با این حال، حتی اگر کیف پول سختافزاری ندارید، میتوانید یک کیف پول کاغذی بسازید. این کیف پول میتواند حامل میلیونها یا میلیاردها تومان ارز دیجیتال باشد و صرفا یک تکه کاغذ است که کلید خصوصی روی آن پرینت گرفته شده و در گاوصندوق یا جای امنی نگهداری میشود.

مطلب مرتبط: روش ساخت کیف پول کاغذی برای بیتکوین

همانند بسیاری از چیزهای دیگر، آلتکوینها نمیتوانند با بیتکوین رقابت کنند. برخی از آلتکوینهای پرطرفدار مانند لایتکوین، ریپل و اتریوم را میتوان روی کیفپولهای سختافزاری نگهداری کرد. البته اگر اطلاعات کافی داشته باشید، تقریبا برای نگهداری همه آلتکوینها میتوانید از کیف پول کاغذی استفاده کنید.

معرفی چند کیف پول شناخته شده

1- کیف پول Atomic wallet: نسخه دسکتاپ و موبایل کیف پول منتشر شده و دارای قابلیت پشتیبانگیری و امنیت مناسب است.

2 – کیف پول MyEtherWallet.com : این کیف پول بهترین گزینه برای نگهداری ارزهای دیجیتالی است که بر پایه شبکه اتریوم ایجاد شدهاند (برخی از ارزها بر پایه شبکه اتریوم ساخته میشود). روش کار با این کیف پول را در این صفحه بخوانید.

3 – کیف پول موبایل Coinomi.com : این کیف پول بیش از 90 ارز دیجیتال را پشتیبانی میکند و از رتبه خوبی در گوگلپلی برخوردار است و امکان خروجی گرفتن از کلید خصوصی را هم به شما میدهد.

4. کیف پول تراست ولت که بسیار شناخته شده است.

جمع بندی

سرمایه گذاری در ارزهای دیجیتال گرچه ممکن است سود خوبی داشته باشد ولی بسیار پرریسک است.

برای خرید بیتکوین میتوانید از طریق این راهنما عمل کنید، سپس بیتکوین را وارد یکی از صرافیها نمایید و آنرا به ارز موردنظرتان تبدیل نمایید. برای نگهداری ارز نیز سعی کنید از کیف پول رسمی آن ارز استفاده کنید که توسط سایت آن ارز معرفی شده است.

راهکار دیگر این است که به نظرات سایرین در خصوص کیف پولها توجه کنید.

در پایان، شما میتوانید دسته بندی ارزهای دیجیتال در بورسینس را در این صفحه دنبال کنید تا از آخرین آموزشها و راهکارهای این حوزه مطلع شوید.

برای سرمایه گذاری در بورس نیاز نیست سرمایه عظیمی داشته باشید، با پس انداز و افزودن به سرمایه اولیه، می توانید بازدهی خوبی بدست آورید.

برای سرمایه گذاری در بورس نیاز نیست سرمایه عظیمی داشته باشید، با پس انداز و افزودن به سرمایه اولیه، می توانید بازدهی خوبی بدست آورید.